Energetický sektor se navzdory recesi „drží“. Jak padal akciový trh, klesaly i energetické tituly jako E.ON, RWE či ČEZ. Cena jejich akcií ovšem ztratila až na výjimky méně, než o kolik poklesly indexy, v kterých jsou obsažené. Například RWE porazilo německý DAX o pět procentních bodů, ČEZ vyhrál nad indexem pražské burzy o 10 procentních bodů. Kromě výprodejů tlačily akcie dolů i klesající ceny elektrické energie. „Nynější ocenění trhem odráží dno cen elektřiny, u kterých nyní očekáváme růst,“ tvrdí studie Goldman Sachs z konce března. Podle ní akcie energetických firem odráží v elektřině ceny ropy kolem 30 dolarů za barel, která dnes stojí přes 50 dolarů. Analytici proto věří, že akcie tohoto sektoru by neměly chybět v portfoliu investora.

Výhodou energetických firem je také kvalitní rating, který označuje schopnost společností splácet závazky. V posledních letech ratingové agentury energetickým firmám známky trochu snížily, protože řada společností se zadlužila. Nakupovaly konkurenci a snažily se získat větší podíl na trhu. Na druhou stranu nemalý podíl v některých společnostech drží stát, což znamená, že tyto firmy nemají potíže s refinancováním dluhů. Navíc lepší rating mají jen společnosti z farmaceutického průmyslu.

Výše dluhu je přesto důležitým indikátorem, který investorům napovídá, jak se firma může v budoucnu dál rozvíjet. Příliš vysoké zadlužení například může bránit firmám v dalších investicích. Přitom energetický sektor je investičně náročný, společnosti musí investovat do renovace přenosové sítě i do budování nových elektráren. Jednak bude končit životnost některých starých zdrojů, jednak bude třeba uspokojit rostoucí poptávku po elektřině. Proto analyticiErste Group favorizují společnosti, jejichž poměr dluhu k vlastnímu kapitálu patří mezi nižší. Vítězem této kategorie je ČEZ s poměrem 18,4 procenta.

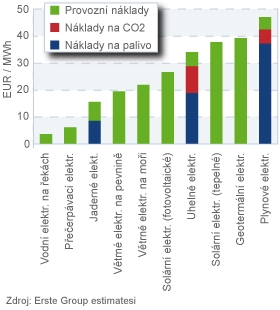

Ve prospěch českého energetického gigantu hovoří i složení zdrojů, z nichž vyrábí elektřinu. Tento takzvaný energetický mix tvoří druhý podstatný rozdíl mezi investiční atraktivitou jednotlivých společností. Některé společnosti potřebují drahé energetické suroviny, jiné, jako například rakouský Verbund, nepotřebují vstupy žádné. Třeba Verbund elektřinu vyrábí hlavně ve vodních elektrárnách.

„ČEZ má velkou výhodu v tom, že vyrábí významný podíl elektřiny v nákladově výhodných jaderných elektrárnách, a navíc má přístup k relativně levnému hnědému uhlí do tepelných elektráren,“ tvrdí Marek Hatlapatka, analytik Cyrrus.

Složení vstupů se pak odráží i na ziskové marži, které firmy dosahují. V tomto sektoru získávají firmy příjmy hlavně z distribuce elektřiny, jejíž cenu ale státy většinou regulují, a z prodeje elektřiny. Pokud je tedy firma „zeleným“ výrobcem elektrické energie, tak při vysokých cenách elektřiny a zároveň při neexistenci primárních vstupů může mít vyšší ziskové marže než společnosti, které vyrábí elektřinu ve „špinavých“ uhelných či plynových elektrárnách, jimž se většinou zvyšují i ceny, za které musí suroviny nakoupit.

Marže některých společností také negativně ovlivní zpřísnění evropského systému obchodování s emisními povolenkami na vypouštění oxidu uhličitého. Určité množství firmy dostávaly od států zadarmo, od roku 2013 za všechny budou muset zaplatit. Energetické společnosti v Itálii, Španělsku a Německu by mohly mít problémy už před tímto datem, jelikož Evropská komise těmto zemím neudělila na léta 2008 - 2012 tolik emisních povolenek, kolik by chtěly. Firmy tak musí zbylé povolenky kupovat na trhu. Vzhledem k recesi a nízkým cenám povolenek ovšem nastanou nepříjemnosti pro tyto firmy, které potřebují „špinavé“ primární vstupy, nejspíš až od roku 2013.

„Pro dlouhodobé investory představují tituly energetických společností klíčovou investici. Teprve až se trhy zklidní natrvalo, budou možná tituly energetických společností růst pomaleji než ostatní cyklické branže,“ říká Elana Statelov, analytička Erste Group. Do karet jim přesto bude hrát rostoucí poptávka po elektřině. Analytici Erste Group odhadují, že 27 zemí EU zvýší spotřebu elektřiny do roku 2020 o 27 procent. „Růstový potenciál je třeba hledat především v zemích střední a východní Evropy, kde poroste poptávka rychleji,“ upřesňuje Marek Hatlapatka. Přítomnost společností na těch správných trzích tak může být hnacím motorem jejich růstu a příležitostí pro investory, aby na vyšší spotřebě elektřiny také vydělali.

Do akcií kterých odvětví se podle vás vyplatí brzy investovat? Podělte se o názor.

Sdílejte článek, než ho smažem